Ecco la panoramica dei principali avvenimenti sui mercati finanziari mondiali:

Asia

Misti i listini asiatici con il Nikkei di Tokyo che continua a beneficiare della debolezza dello yen ma la sua performance da inizio anno (YTD) è di un modesto +6%, in linea con quella degli indici cinesi ma ben al di sotto di Wall Street (S&P + 8% e Nasdaq +15%) e dei listini europei (Eurostoxx 50 +13,4%, ai massimi da dicembre 2021).

In Cina invece abbiamo assistito ad una sessione atipica con gli indici che si sono ritirati nel finale di seduta senza nessun apparente motivo, quantomeno dal punto di vista di dati micro e macro eppure un motivo c’era… Il ritracciamento improvviso è certamente legato alle parole del portavoce del Ministero degli Esteri della Cina, Wang Wenbin che riferendosi alla nota vicenda dei “palloni meteo” cinesi abbattuti dagli americani ha detto: “Questo mette alla prova la sincerità e la capacità degli Stati Uniti per gestire adeguatamente le crisi e stabilizzare le relazioni con la Cina“.

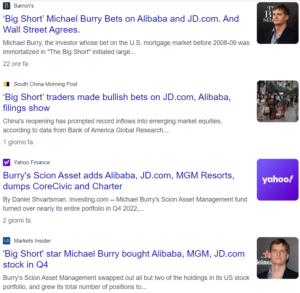

Bene invece Hong Kong grazie al rimbalzo delle tech. In particolare spolvero JD.COM che guadagna oltre 5 punti percentuali dopo che le principali testate giornalistiche mondiali hanno evidenziato quello che vi avevo detto io nell’articolo di ieri, ossia che The Big Short Burry, uno degli investitori più seguiti al mondo, aveva aperto delle nuove posizioni proprio sulle 2 big della tecnologia cinese, Alibaba e JD.COM.

Questo è lo screen postato da me oltre 24 ore fa:

Forse all’epoca avrai pensato che l’evento non fosse particolarmente significativo e che fosse più una sorta di “curiosità” a supporto del mio ultimo post Instagram sul modulo 13-F eppure guarda il risalto mediatico che ha avuto la vicenda:

Europa

I listini europei continuano a guadagnare terreno con il FTSE MIB che con il +1% di oggi (14:00) si conferma “campione del mondo” in termini di performance YTD con un guadagno di oltre 17 punti percentuali.

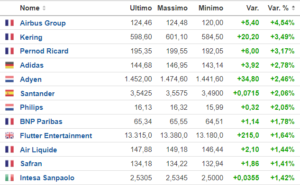

L’Eurostoxx 50 ripiega dopo i dati sugli indici americani nonostante le ottime performance di alcuni giganti come Airbus, Adidas, Kering (Gucci) e Pernod Ricard. Il produttore dello champagne Mumm ma anche del whisky Chivas Regal, della vodka Absolut e dell’amaro Ramazzotti, ha previsto una robusta crescita delle vendite nel 2023 e si è detto fiducioso delle sue prospettive nel mercato cinese alla riapertura dopo i blocchi dovuti al COVID.

Nonostante l’ottima performance YTD del 13%, in termini di valutazione l’indice ha un rapporto prezzo-utili di 12.42 e un rapporto prezzo-valore contabile di 1.94, ben al di sotto dei “cugini” americani che scambiano tra le 19 (S&P 500) e le 23 (Nasdaq 100) volte gli utili.

Per la stima delle metriche sull’Eurostoxx ho utilizzato un ETF che lo replica: l’ETF SPDR EURO Stoxx 50.

Stati Uniti

I future sugli indici americani indici americani sono (finalmente) crollati alle 14:30 ora italiana quando un’altra serie di letture dei dati sulla forza dell’economia americana hanno dato l’ennesima riprova che la lotta all’inflazione lunge dall’essere ancora vinta.

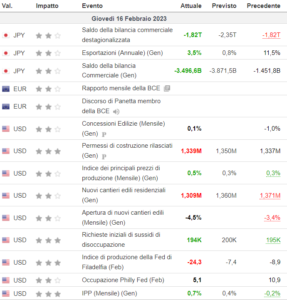

Ecco una panoramica dei principali dati macro di oggi:

I dati più attesi della giornata erano certamente quelli relativi al mercato del lavoro e all’inflazione dal lato dei produttori.

Partiamo proprio da quest’ultimo punto. Come vedi l’indice dei prezzi alla produzione è salito dello 0,7% a gennaio, ben oltre le attese (0,4%). Il Producer Price Index è ovviamente un indicatore inflazionistico dato che misura il cambiamento medio dei prezzi di vendita praticati dai produttori nazionali di beni e servizi e quando i produttori pagano di più per beni e servizi, allora evidentemente trasferiranno i costi maggiori ai consumatori.

Anche sul fronte del mercato del lavoro le notizie sono così buone da essere cattive. Le richieste di sussidi di disoccupazione sono state inferiori alle aspettative e ciò riflette un mercato del lavoro ancora troppo robusto per spingere l’inflazione al ribasso. Banalmente se più persone lavorano, più persone spenderanno in beni e servizi tenendone alti i prezzi.

Non dimentichiamo però che il mercato del lavoro è molto volatile nelle fasi di cambiamento della politica monetaria e, come già argomentato nell’ultimo weekly recap, la situazione potrebbe cambiare rapidamente, spingendo al rialzo le richieste di sussidi ed il tasso di disoccupazione, attualmente ai minimi da oltre 50 anni (3,4%), il tutto a favore di una ripartenza dell’azionario.

Se fino ad oggi gli investitori hanno interpretato (un po’ irrazionalmente a mio avviso) in toni positivi i dati degli ultimi giorni sul mercato del lavoro e sui consumi delle famiglie aggrappandosi alla tesi di un “atterraggio morbido” in caso di recessione, oggi ha prevalso la preoccupazione che un’economia americana troppo forte costringerà la FED a portare i tassi “più in alto e più a lungo”.

Sul fronte micro, molto bene Cysco Systems (+3,5%) dopo la trimestrale ma anche Analog Devices e Kraft Heinz non hanno disatteso le aspettative degli azionisti. Male invece Shopify che crolla del 10,2% in pre-market dopo che le previsioni sui ricavi del primo trimestre sono risultate più deboli del previsto.

Criptovalute

Sul rinnovato entusiasmo verso gli angoli più rischiosi del mercato, Bitcoin è balzato dell’11% nelle ultime 24 ore portandosi sopra quota 24.500$, il livello più alto da giugno.

Bene anche le altre crypto con Ethereum e BNB in rialzo di circa l’8%, rispettivamente a 1.684$ e 319$ (ore 14:30).

Ieri il popolare trader Skew ha twittato una sua analisi secondo cui Bitcoin è prossimo ad un “grande movimento”. La principale criptovaluta al mondo, secondo il trader sarebbe diretta verso 28.000$ o 19.000$ e questa settimana sarà decisiva per deciderne le sorti.

Secondo quanto riportato da Cointelegraph, alla domanda se le probabilità favoriscano una direzione o l’altra, la risposta è che Bitcoin sia più propenso a prendere la strada del ribasso dato che la combinazione di forza del dollaro americano, gli alti rendimenti obbligazionari e le buone performance del mercato azionario, potrebbe creare uno scenario problematico per Bitcoin.

Personalmente invece ritengo che la correlazione positiva tra azionario e crypto non si sia ancora spenta e quindi, Bitcoin e le crypto in generale tenderanno a replicare le performance dell’azionario ed in particolare quelle dei settori più ciclici (tech e discrezionali) ma, come spesso accaduto negli ultimi anni, con movimenti molto più marcati.

Questo articolo sarà aggiornato nel corso della sessione di oggi per permetterti di stare sempre al passo con gli ultimissimi avvenimenti di mercato.

Grazie per l’attenzione

The Investment Boss