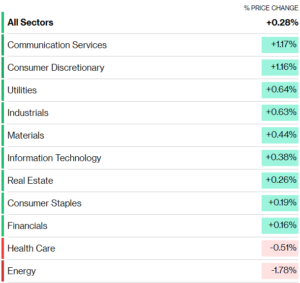

Gli investitori mercoledì hanno continuato a fare ciò che avevano fatto il giorno prima ossia hanno ignorato i segnali che indicano un’economia statunitense ancora molto solida e che potrebbe costringere la FED a mantenere i tassi più in alto e più a lungo ed hanno continuato ad accumulare azioni, soprattutto (e contro intuitivamente) nei settori più ciclici (tech, discrezionali e comunicazioni).

Nel corso di questa rassegna daremo anche una spiegazione a questo fenomeno a cui non siamo più abituati ad assistere da oltre 14 mesi

L’S&P 500 è salito dello 0,3% chiudendo al massimo della sessione, mentre il Nasdaq 100 ha guadagnato lo 0,8%.

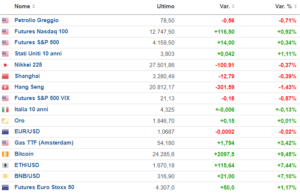

Ecco la panoramica dei principali avvenimenti sui mercati finanziari mondiali

Asia

Mercoledì i listini asiatici hanno chiuso in rosso con gli investitori della Regione che hanno evidentemente avuto più tempo per metabolizzare i dati negativi sull’inflazione americana e che hanno preferito mettersi sulla difensiva, vendendo le classi di azioni più sensibili ai tassi d’interesse, in particolare le mega cap tecnologiche quotate sui listini americani e di Hong Kong.

Abbiamo ad esempio assistito a vendite su Alibaba e JD.COM con gli investitori che a quanto pare non si sono sentiti “lusingati” dal 13-F di uno degli investitori più seguiti al mondo: Michael Burry, che proprio ieri ha divulgato l’apertura di 2 nuove posizioni, proprio sulle 2 tech cinesi.

Tokyo

Dall’altra parte del mondo “è già domani” e il KOSPI coreano e Tokyo hanno aperto all’insegna degli acquisti, il che fa ben presagire per il resto dei listini asiatici che apriranno alle 02:30 ora italiana.

Come puoi vedere, le big giapponesi del settore automotive che sviluppano gran parte de loro fatturato all’estero, stanno beneficiando della debolezza dello yen, tornato a 134 contro il dollaro, dai 128 di sole 2 settimane fa. Se mi segui da un pò saprai benissimo che una valuta debole favorisce le imprese esportatrici. Prendendo ad esempio proprio il cross dollaro/yen, se 15 giorni fa con 1$ ottenevi 128¥, ora con lo stesso dollaro ne ottieni ben 134, stiamo parlando di oltre il 4,5% in meno. Immagina che differenza può fare su ordini da centinaia di milioni….

Europa

In Europa i listini hanno chiuso in rialzo rialzo con l’Eurostoxx 50 al +0,97% ed una performance annuale (YTD) poco sotto il 13% spinto dalle aziende francesi con il gigante del lusso Kering (Gucci, Yves Saint Laurent, Balenciaga) in forte spolvero (+3%) nonostante una trimestrale non proprio solidissima con ricavi in calo del 7% nel 2022. A pesare sul gruppo, le performance di Gucci (-14% solo nel IV trimestre) su cui hanno pesato i lockdown in Cina e la domanda più debole negli Stati Uniti (il super dollaro di certo non ha aiutato, ricordiamo che Kering fa il bilancio in euro). Gli investitori devono però aver apprezzato che, Gucci a parte, gli altri brand non hanno registrato un calo delle vendite. Eni la peggiore del maxi paniere europeo con una performance dello 0,92%

Regno Unito

Piccola parentesi sul regno Unito dove la sterlina si è indebolita poiché l’inflazione nel Regno Unito è scesa più del previsto a gennaio (è comunque ancora al +10,1% ma meglio del +10,3% delle aspettative). Barclays è crollata di oltre 8 punti percentuali dopo la trimestrale.

Stati Uniti

Gli indici americani sono riusciti a chiudere in positivo e vicini ai massimi di sessione nonostante dati macro non proprio incoraggianti. Ricorda che in questa fase “good news is bad news”

Fermo restando i dati deludenti di ieri con un’inflazione più vischiosa del previsto, anche oggi non vi è stato alcun segnale di un potenziale rallentamento dell’economia e quindi di proseguimento in un percorso deflazionistico.

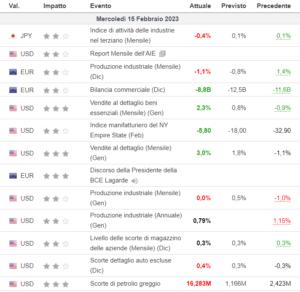

Ecco una panoramica dei principali dati macro di oggi

Come vedi le vendite al dettaglio sono salite del 3% su base mensile contro l’1,8% delle aspettative a dimostrazione di una forte spesa al consumo da parte delle famiglie americane. L’effetto più scontato (ed indesiderato) di questa metrica è quello di mantenere i prezzi elevati e quindi aumentare la pressione sulla Federal Reserve affinché intensifichi i suoi sforzi per contenere l’inflazione.

Bene, quindi male, anche la vendita di beni essenziali (+2,3% vs +0,8% delle aspettative). A gettare benzina sul fuoco anche il sentiment dei costruttori di case negli Stati Uniti che, come riporta Bloomberg, a febbraio è aumentato al massimo dalla metà del 2020, per via dell’allentamento dei tassi ipotecari negli ultimi mesi che ha rafforzato il mercato immobiliare.

Nonostante ciò, i mercati hanno continuato a salire. Un’interpretazione di questo fenomeno proveniente da una fonte autorevole potrebbe essere quella di di Quincy Krosby, chief global strategist di LPL Financial secondo cui “Il mercato ci sta dicendo che forse possiamo andare avanti fintanto che l’inflazione scende e la crescita è solida”.

Obbligazioni

Continua il dualismo tra investitori azionari ed obbligazionari con i primi che si aggrappano a qualsiasi interpretazione di notizia positiva (c’è anche da dire che il mercato aveva già scontato quasi tutte le notizie negative nel corso dei primi 10-11 mesi del 2021) mentre sono più prudenti gli operatori del mercato obbligazionario come evidente dal rialzo dei rendimenti sui titoli di Stato. Il decennale oggi ha superato il 3,8%.

Rarissimamente nel corso di questo bear market, quando i rendimenti sui bond aumentavano, le azioni hanno fatto le stesso.

Concludo la rassegna con una doverosa considerazione sul mercato obbligazionario. Come vedi, lo spread tra i rendimenti dei Treasury a 2 e a 10 anni è ai massimi dal 1981 e questo vuol dire che gli investitori stanno scontando sul mercato del credito, con un livello di certezza quasi prossimo al 100, una recessione nei prossimi trimestri. Come ormai saprai bene, se il tasso di rendimento di un bond a 2 anni, supera quello di un bond a 10 anni, gli investitori percepiscono la nazione come “molto rischiosa” nel breve termine e questo è quasi sempre un buon indicatore di una recessione alle porte.

Bene Cysco Systems (+3%) dopo la trimestrale.

Questo non vuol dire necessariamente che i prezzi delle azioni siano destinati a crollare ma di certo anticipa che ci sono ancora diverse sfide da affrontare prima di assistere ad un rimbalzo duraturo della componente più rischiosa dei nostri portafogli.

Criptovalute

Sul rinnovato entusiasmo verso gli angoli più rischiosi del mercato, Bitcoin è balzato dell’11% nelle ultime 24 ore portandosi sopra quota 24.500$, il livello più alto da giugno.

Bene anche le altre crypto con Ethereum e BNB in rialzo di circa l’8%, rispettivamente a 1.680$ e 317$

Petrolio

I future sul petrolio sono scesi sotto i 79 dollari al barile dopo che l’EIA ha riferito che le scorte di greggio sono aumentate di oltre 16 milioni di barili la scorsa settimana (a parità di domanda, maggiore è l’offerta di un bene, minore sarà il suo prezzo).

Ovviamente questa è una buona notizia non solo per le nostre tasche (quando andiamo a fare carburante) ma anche in ottica di rallentamento dell’inflazione.

Questo articolo è stato aggiornato nel corso della sessione di oggi per permetterti di stare sempre al passo con gli ultimissimi avvenimenti di mercato.

Grazie per l’attenzione

The Investment Boss